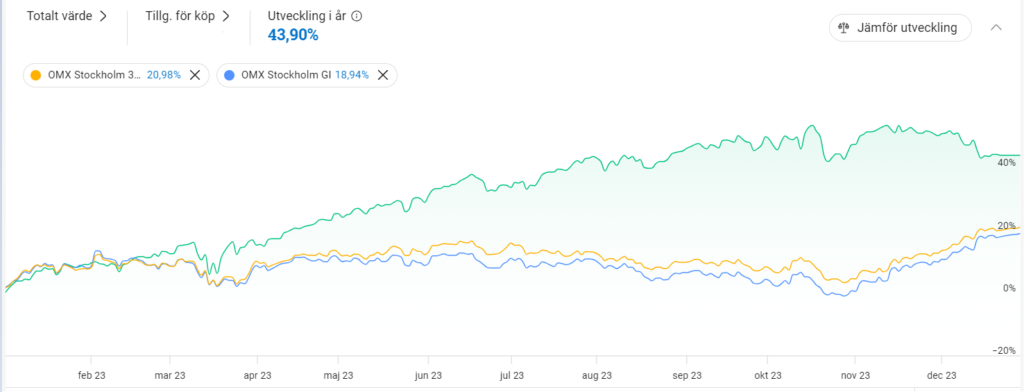

LTZ Capitals aktivt förvaltade portfölj steg 44% under 2023. Jämförelseindex OMXS30GI (Stockholmsbörsens 30 mest omsatta aktier inklusive utdelningar) steg 21%, medan hela Stockholmsbörsen inklusive utdelningar (OMXSGI) avancerade 19%. Portföljen överpresterade OMXS30GI och OMXSGI med 23 respektive 25 procentpunkter.

Sedan starten (2022.01.01) har portföljen stigit 70%, medan OMXS30GI avancerat 5,3% och OMXSGI backat 7,7%. Det innebär att portföljen har utvecklats 65 respektive 78 procentpunkter bättre än OMXS30GI respektive OMXSGI.

Från halvårsskiftet till slutet på oktober försvagades samtliga bevakade index. Stocksholmsbörsen sjönk cirka 10 procentpunkter och prisindex (OMXSPI) hamnade i slutet av oktober på minus för året. Under samma period hade LTZ Capitals portfölj en stadig uppgång som summerades till cirka 10 procentpunkter, dvs cirka 20 procentpunkter relativ bättre utveckling än jämförelseindex.

Vid slutet av oktober vände marknaderna hastigt uppåt. OMXS30 avancerade som mest 17% under november och december, en minst sagt anmärkningsvärd utveckling. LTZ Capital var positionerad för en neutralare utveckling, vilket medförde att portföljen inte hängde med börsens kraftiga uppgång. Därtill tog vi en alltmer neutral-till-kort position under uppgångsperioden, då vi räknade med att börsen skulle jämnviktspendla (”mean revert”) och således bromsa uppgången. Det resulterade i att portföljens utveckling vände ner från mitten av november till mitten av december. Innan den nedgången var portföljen upp över 50% på året.

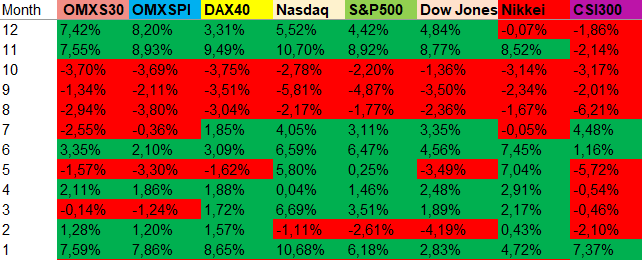

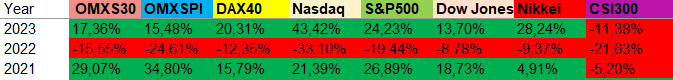

Jämförelseindex (OMXS30GI) avslutade året på totalt 21% uppgång, vilket var osannolikt att förutse när börsen låg kring ”nollstrecket” i oktober. Dock var andra halvårets totala utveckling mer eller mindre oförändrad, vilket innebär att större delen av årets totala uppgång egentligen skedde under det första halvåret. Under året hade OMXS30 6 stycken plusmånader och 26 plusveckor, dvs exakt hälften av utfallen var positiva och hälften negativa. Även utvecklingen per dag var någorlunda jämn, med cirka 130 plusdagar.

Noterbart från utvecklingen på de bevakade indexen är att CSI300, Kinas 300 största bolag från Shanghai- och Shenzhen börserna, backade 5 månader i följd och avslutade året på minus 11,4%. Därmed har CSI300 försvagats 3 år i följd, en nedgång på totalt cirka 38%. Även Nikkei (Japan) retirerade under fem av de sista sex månaderna men slutade året med en total uppgång på 28%, tack vare det starka första halvåret då indexet steg 25%.

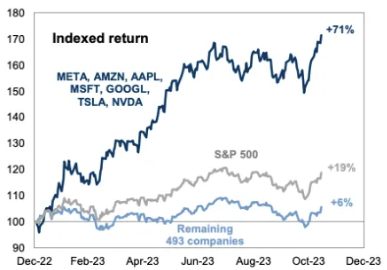

S&P500 och Nasdaq Composite utvecklades starkt 2023. Särskilt Nasdaq sticker ut med en uppgång på enorma 43%. Denna uppgång är förvisso drivet främst utav utvecklingen på de så kallade ”magnificent 7” aktierna, de sju bolagen med störst börsvärde på Nasdaq och S&P500. Magnificent 7 väger numera cirka en tredjedel av hela S&P500 indexet, medan övriga 493 aktier i indexet står för resterande två tredjedelar. Grafen nedan ger en bra indikation till utvecklingen för S&P500 exklusive de sju största aktierna. Intressant därtill är att endast tre av dessa sju har överpresterat S&P500 sedan 2022; Microsoft, Nvidia och Apple.

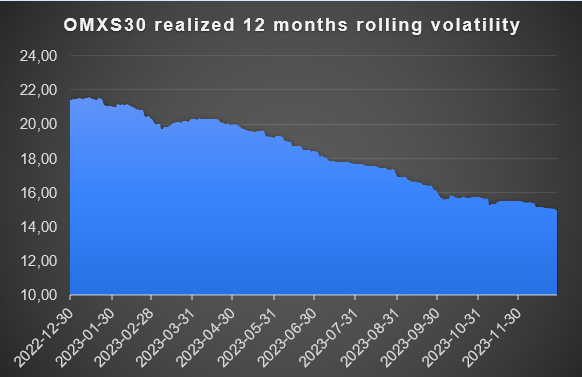

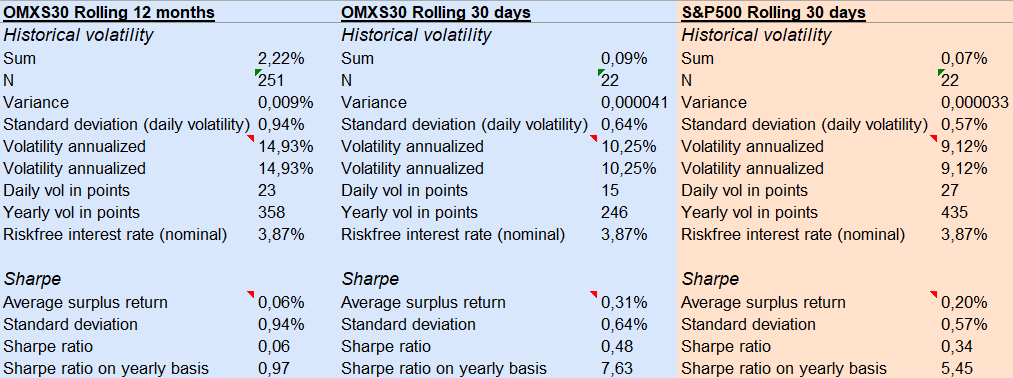

Marknadsvolatiliteten har periodvis varit förvånansvärt låg- med hänsyn till omvärldsfaktorerna som präglats av inflationsoro, räntehöjningar och krig. Realiserad volatilitet för OMXS30, beräknad över en rullande 12-månadersperiod, har konsekvent minskat från 21% i början av året till 15% vid utgången av 2023. Nedgången indikerar en generell stabilisering av prisrörelserna på marknaden.

Under december sjönk 30-dagars realiserad volatilitet för OMXS30 till så lågt som 10%. Motsvarande siffra för S&P500 var under stora delar av november under 15%, och vid mitten av december låg den under 10%.

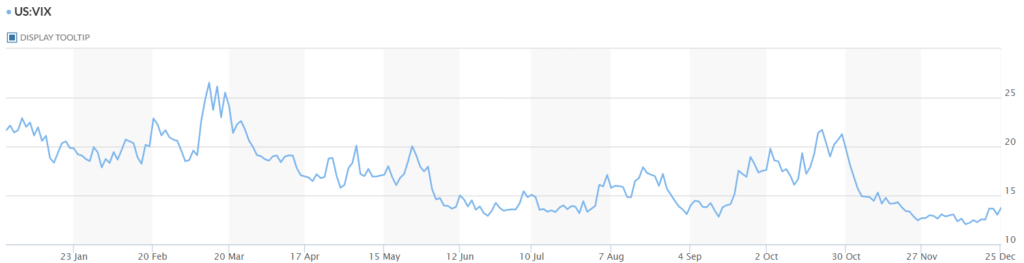

Även den förväntade (eller implicita) volatiliteten för S&P 500 visar en tydlig nedgång under året. CBOE VIX index, ett populärt mått på aktiemarknadens förväntningar på volatilitet baserat på S&P 500 indexoptioner, har under stora delar av det andra halvåret legat under 15%. Volatilitetprincipens ”16-regel” antyder att underliggande värdepapper kan förväntas röra sig 1% per dag för varje 16 procentpunkter i volatilitet.

Volatiliteten är en viktig faktor för prissättning av derivat (optioner) och därmed en avgörande faktor i LTZ Capitals investeringsstrategi. Lägre volatilitet innebär marknadsrörelser som fluktuerar med färre standard avvikelser från genomsnittet, vilket skapar en del goda förutsättningar för den aktiva strategin. Men lägre volatilitet innebär samtidigt att intäkter erhållna från försäljning av derivat blir avsevärt lägre, vilket speglades i portföljen i form av de sista två månadernas begränsade intäkter från optionspremier.

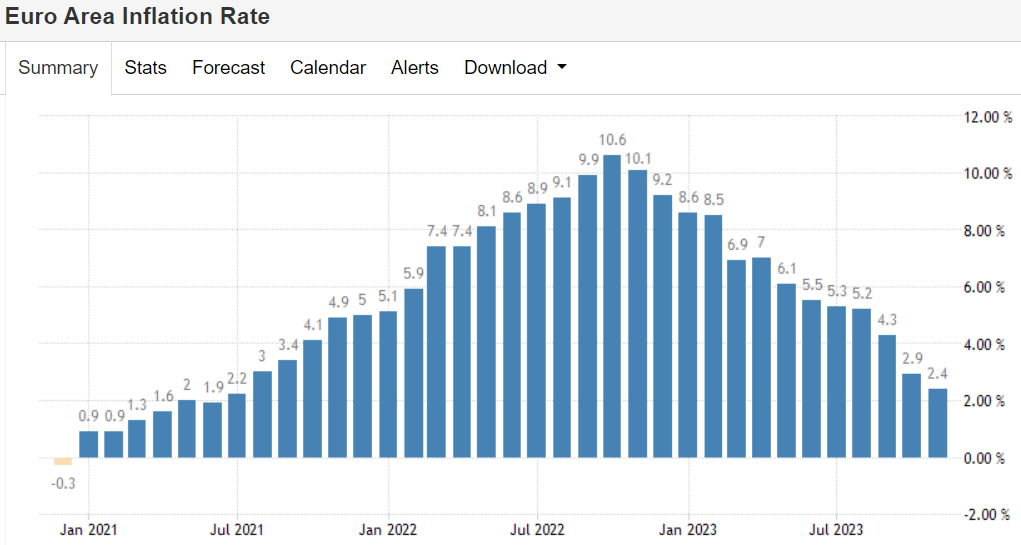

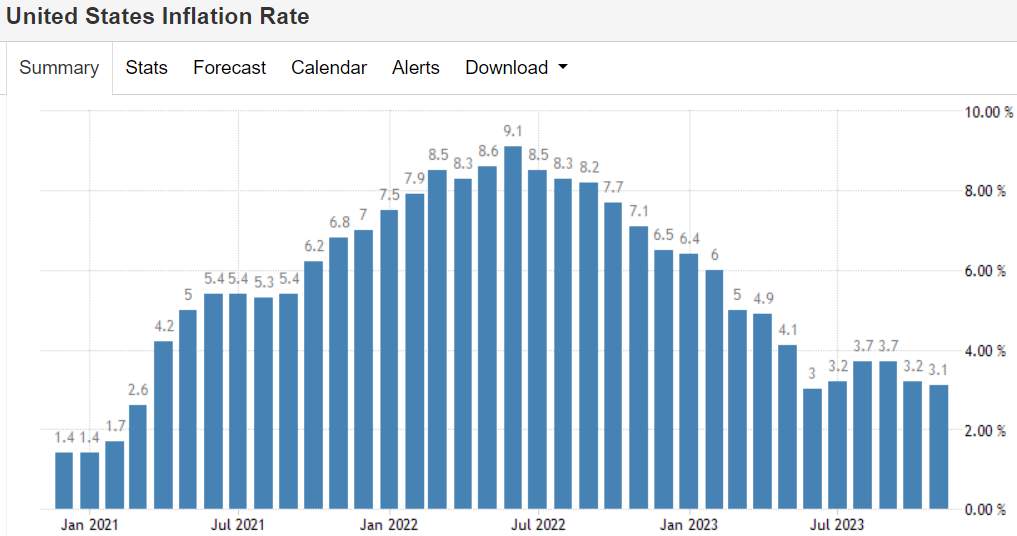

Orosmoln kring inflation (mätt som konsumentprisindex, KPI) och höjda räntor har präglat marknaderna och konsumenterna de senaste två åren. Centralbankernas rekordsnabba räntehöjningar avslutade en 40-årig period av sjunkande räntor och således stigande priser på obligationer. Men prisökningstakten (KPI) har tydligt avtagit det senaste året. I USA toppade inflationen i mitten av 2022 på 9,1%, och i oktober samma år såg Euro-området sin högsta notering på 10,6%. Numera ligger nivån på 3,1% respektive 2,4%, betydligt närmare centralbankernas uttalade mål på 2% årlig inflationstakt.

De sjunkande inflationssiffrorna har åtminstone tillfälligt minskat trycket på centralbankerna, och samtidigt påbörjat spekulationer om potentiella räntesänkningar redan 2024. Bygg- och fastighetssektorn i Sverige har sett en kraftig inbromsning till följd av de höjda räntorna, men industrisektorn har varit relativt stabil. Infrastruktursatsningar i många länder, grön omställning, svagare krona och möjligtvis även pågående krig, har gett medvind till de stora verkstadsbolagen som dominerar OMXS30.

Det råder dock få tvivel om att en svagare konjunktur alltjämt präglar retoriken på finansmarknaden. I september släppte World Economic Forum en undersökning som visade att 61% av tillfrågade chefsekonomer räknade med en försvagad ekonomi 2024. IMF släppte i oktober en rapport där det bedömdes att den globala tillväxten skulle minska till 2.9% under 2024, klart lägre än genomsnittet på 3,8% de senaste 20 åren. Tillväxten för de utvecklade länderna bedöms bli låga 1,4% i 2024, medan utvecklingsländerna bedöms ligga på cirka 4%. Konjunkturoro ger i sin tur ytterligare stöd till potentiell räntesänkning redan 2024, vilket kan skapa positiv medvind på finansmarknaden. Men en lågkonjunktur ska teoretiskt slå ned på bolagens vinster, vilket i sin tur kan bromsa börsens framfart. Vilken av dessa två faktorer som potentiellt vägar tyngst kvarstår att se.

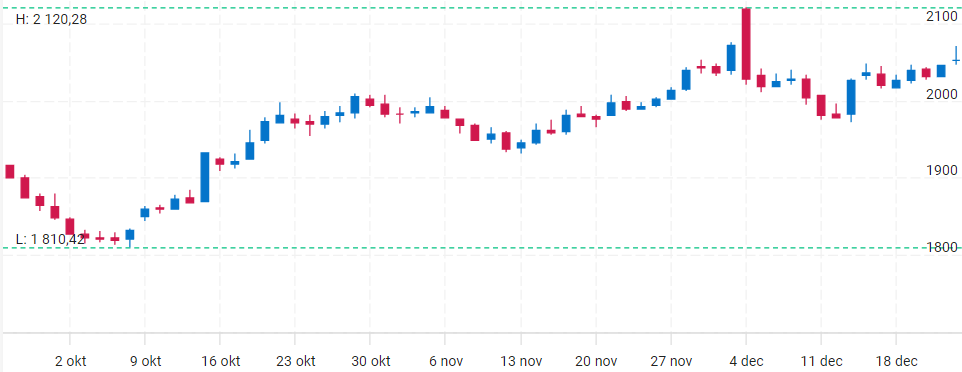

Det geopolitiska läget runtom världen skapar fortsatt oro. Israel och Palestina hamnade i vad som bedömdes vara det allvarligaste konfliktläget i regionen på många år då stridigheter åter eskalerade i början av oktober. En intressant observation från och med 7 oktober är att guldpriset stigit från 1832 USD till som högst 2120 USD (efter en högst anmärkningsvärd 1-dags utveckling måndag 4 december) och därefter stabiliserat sig över 2000 dollarsnivån. I tidigare reflektioner noterades att vissa stater börjat köpa mer fysisk guld. Enligt World Gold Council har bland andra stornationerna Ryssland, Kina och Indien ökat guldreserverna de senaste åren, men även en del mindre länder som Polen går samma spår.

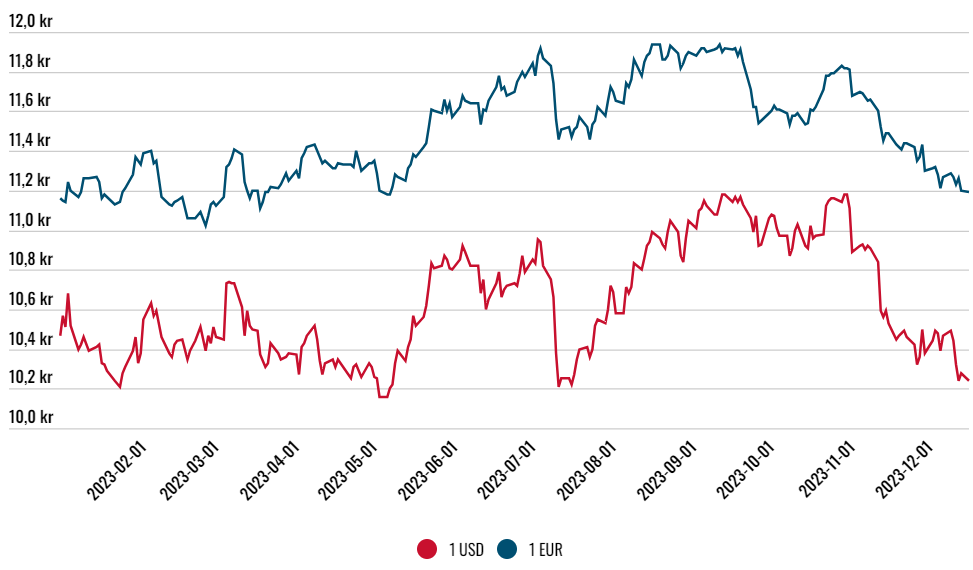

Kronan har brutit den kraftiga försvagningen gentemot USD och Euro som började 2021. De sista månaderna 2023 vände istället utvecklingen och kronan stärktes kraftigt mot båda valutorna. En svagare krona har varit till viss fördel för de stora exportbolagen på Stockholmsbörsen. Men överlag innebär det samtidigt att Sverige importerar inflation och gör det dessutom mindre attraktivt för utländska placerare som måste beakta en valutaförsvagning i avkastningskalkylerna.

Bitcoin har förhållandevis utan väsen avancerat cirka 160% under året och återgett hopp till kryptoanhängare som fick se sina innehav rejält bantade sedan toppåret 2021. Nu har både Bitcoin och Ethereum återhämtat en del av nedgångarna och uppgången under 2023 är mindre volatil än den senaste uppgångsfasen. Vad som driver prisuppgången på kryptovalutor som Bitcoin, förutom utbud och efterfrågan förstås, förblir till viss del oklart. En del bedömare anser att Bitcoins uppgång är oundviklig, givet hur penningpolitiken utvecklats senaste decenniet med centralbankernas hejdlösa räntesänkningar, stödköp av stats- och företagsobligationer, och allmänt urholkat värdet på fiatvalutor till följd av den enorma mängd pengar centralbanker utgivit.

Särskilt bränsle fick kryptoanhängare när inflationen i många delar av den utvecklade världen nådde rekordnivåer på 10% och högre, vilket spädde på retoriken om att det befintliga monetära systemet med fiatvalutor är riggat att urholka värdet på pengar, varpå en valuta som Bitcoin hade varit ett bättre alternativ.

LTZ Capital kommer inleda 2024 med neutral positionering i väntan på att index visar en tydligare riktning. Risknivån i portföljen under 2023 var mer kontrollerad än 2022, vilket bland annat framgår av den minskade volatiliteten i portföljen. November och decembers snabba uppgång på börsen visade dock att LTZ Capitals portfölj var felaktigt positionerad, och dessutom inte flexibel nog att justera strategin för att kunna följa med uppgångsvågen. Risknivån i hedgepositionerna var under den perioden för hög. Inför börsåret 2024 råder alltjämt osäkerhet. Det finns tecken på risk, i form av konjunkturoro, höga styrräntor, geopolitik och konflikter, men även vissa ljusglimtar i form av sjunkande inflation, stora infrastruktursatsningar, grön omställning, och en fortsatt relativ stabil arbetsmarknad.

Ansvarsfriskrivning

Informationen på denna webbsida är endast i informativt syfte, och ska inte betraktas som en personlig rekommendation eller ett investeringsråd av något slag. LTZ Capital AB tillhandahåller information från företag som kan vidarebefordras på denna webbsida. Varje investeringsbeslut fattas självständigt av webbsidans besökare på dennes eget ansvar. LTZ Capital AB frånsäger sig allt ansvar för direkt eller indirekt förlust eller skada som grundar sig på användandet av informationen. Investeringar i finansiella instrument är förknippade med risk och en investering kan både öka och minska i värde eller komma att bli värdelös. Historisk avkastning är ingen garanti för framtida avkastning.

LTZ Capital AB handlar med och investerar endast egna medel. LTZ Capital AB tillhandahåller inte eller erbjuder handel i eget lager, ej heller hanterar vi teckningssedlar, kundklientmedelskonto av något slag, finansiell rådgivning, mäkleri, handel i finansiella instrument, publik spridning av information, upprättar prospekt eller hanterar handel med noterade aktier eller finansiella instrument. LTZ Capital AB tillhandahåller inte valutaväxling, bank eller finansieringsverksamhet. LTZ Capital AB bedriver inte finansiellt institut och tillhandahåller inte betaltjänster av något slag.