Fram till och med november skiljde det under 2022 närmare 10 procentpunkter i utveckling mellan OMXS30 (prisindex för 30 mest omsatta på Stockholmsbörsen) och OMXSPI (prisindex för hela Stockholmsbörsen), samt mellan Dow Jones Industrial Average, DJIA, (30 representativa storföretag i USA) och S&P500 (500 av de största bolagen noterade i USA), till fördel för OMXS30 och DJIA. Detta stärker den alltmer förekommande tesen att värdeaktier börjat återfå styrka jämfört med övriga bolag. Därtill noteras att Nasdaq Composite (teknikdominerat index i USA) slutar helåret 2022 på minus 33% vilket bekräftar att just teknik i synnerhet gett tillbaka till värdeaktier en del av den överlägsenhet som konstaterats senaste åren.

LTZ Capital var vid ingången av 2022 negativt inställda till det makroekonomiska läget och börsens utvecklingspotential. Strategin var följaktligen att positionera för nedgång med hjälp av derivatinstrument. Analysen av världsläget och finansmarknadens utveckling var korrekt och resulterade i, med undantag för en volatil period i april, en stark prestation under första halvåret. Vid början av andra halvåret var vi alltjämt negativt inställda till börsens framtida utveckling, men började samtidigt arbeta utifrån en mer neutral positionering. Prisindex (OMXS30) återhämtade sig under juli men vände ner igen under augusti och bottnade i början av oktober med en nedgång på cirka 25% för året dittills. Det sista kvartalet återhämtade sig OMXS30 och noterade slutligen en total nedgång på 15,5% för 2022. Den volatiliteten missgynnade vår portfölj.

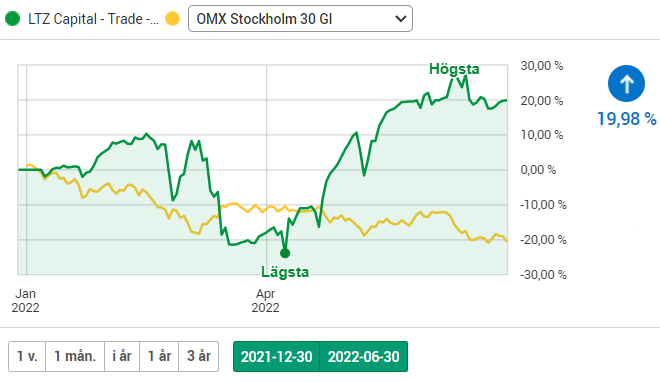

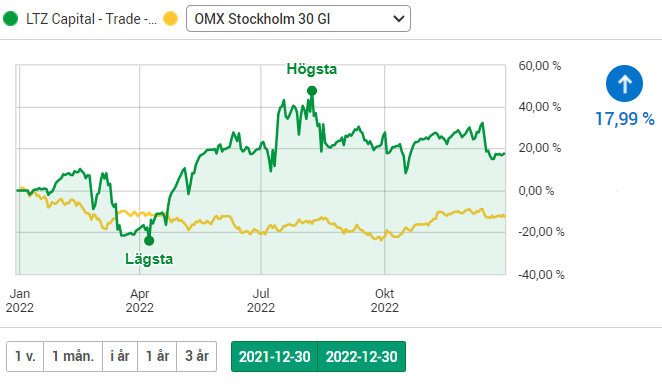

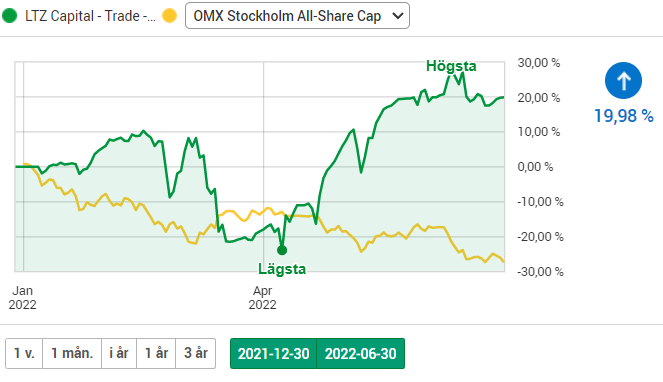

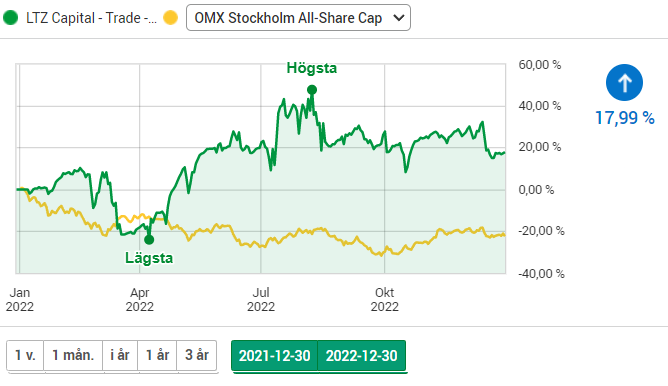

LTZ Capitals aktiva förvaltning slutade helåret med en uppgång på 18%. Det är cirka 31 procentpunkter bättre utveckling än OMXS30GI, index för de 30 mest omsatta bolagen inklusive utdelningar, som slutade -12,9% under 2022, samt cirka 40 procentpunkter bättre utveckling än OMXSGI, hela Stockholmsbörsen inklusive utdelningar, som slutade -22,4% under 2022. Dock tappade portföljen under andra halvåret en del av den överprestation gentemot OMXS30GI som skapats vid halvårsskiftet (cirka 40% överprestation vid halvårsskiftet). Portföljen var på väg mot ett helårsresultat om 30% fram till december, där ett antal derivattransaktioner tydligt sänkte resultatet. Under det andra halvåret underpresterade därmed portföljen gentemot OMXS30GI.

Portföljutveckling halvårsskiftet och helåret 2022, jämförelseindex OMXSGI

Det makroekonomiska läget ser fortsatt stökigt ut enligt vår uppfattning. Geopolitisk risk råder alltjämt. Kriget i Ukraina pågår. Friktion mellan västvärlden (USA i synnerhet) och Kina verkar inte avta. Därtill pågår oroligheter i Iran som skakas av antiregim-demonstrationer vilka pågått flera månader och stärkts av en demonstrationsvåg runtom världen. Iran-situationen har inte nödvändigtvis någon nämnvärd effekt på aktiekurser, men under ytan kan det finnas viktiga faktorer att beakta då Iran är rikt på både gas och olja, och kan direkt eller indirekt betraktas som en alternativ leverantör till västvärlden nu när Rysslands olja och gas till synes bojkottas. Möjligtvis kan en parallell dras till Venezuela som nyligen blivit aktuell som internationell handelspartner. Slutligen har även gränsen mellan Serbien och Kosovo börjat skaka igen.

Guldpriset mätt som USD per uns toppade runt 2070 nivån i början av mars och sjönk fram till oktober/november perioden där priset vid tre tillfällen testade en bottennotering runt 1600 USD, för att därefter påbörja en uppgång till 1823 vid slutet av 2022. Den kortsiktiga trenden är således uppgående, och långsiktigt har den varit det sett över den senaste femårsperioden. Anmärkningsvärt är att en del länder, enligt uppgifter, har börjat köpa fysiskt guld i relativt större volymer senaste året.

Centralbanker runtom världen har under 2022 höjt styrräntor hastigt och kraftigt, mycket mer än vid flertal tidigare höjningsfaser. Förhoppningen är till synes att få kontroll på inflationen som i stora delar av världen ökat markant. Långräntorna i USA (US Treasury 10-year yield) har fortsatt upp under andra halvåret och toppade strax över 4% i oktober, för att sluta året på cirka 3,88%. Styrräntor på dessa nivåer, samt potentiellt högre nivåer ifall centralbankerna fortsätter höja styrräntor under 2023, innebär för investerare attraktiva alternativ till aktier i form av obligationsmarknaden. Det anser vi utgöra ett hinder för ytterligare okonventionella börsuppgångar likt de som investerare fick erfara under den absurda nollräntemiljön de senaste åren.

Förvisso är realräntan i Euro-området såväl som i USA ännu negativ, eftersom konsumentprisinflationen mäter 10,1% och 7,1% i Euro-området respektive i USA. Dessa nivåer är de högsta på 40 år. Om de förblir så höga, eller börjar mäta allt lägre nivåer kvarstår att se. USA har uppmätt några månader i följd med lägre inflationstakt sedan toppnoteringen 9,1% under sommaren.

Bland investerare och så kallade experter råder delade meningar om huruvida världen i ett längre perspektiv befinner sig i en inflationsfas eller deflationsfas. En del företag i västvärlden väljer att hämta hem produktion, detta anses bidra till ökad inflation då kostnad för arbete och material är dyrare på ”hemmaplan” än i länder som Kina, Vietnam, Bangladesh mm. Samtidigt kan en kommande lågkonjunktur bidra till lägre tillväxt och potentiell deflation. Därtill finns det åsikter om att världen står inför en period av ”stagflation”, dvs lägre tillväxt tillsammans med högre inflation, vilket naturligtvis är bland det värsta av scenarier som kan drabba världsekonomin. Utöver dessa faktorer finns det evidens för ett demografiskt skifte som ägt rum över en längre period, där västvärlden och Kina har en lägre nativitet än tidigare medan flera regioner i Asien och Afrika, samt vissa delar av Latinamerika, alltjämt har högre nativitet.

Inför 2023 ser LTZ Capital alltjämt negativt på det makroekonomiska läget i omvärlden. Flera makroindikatorer som vi bevakar tyder på ett osäkert läge på börsen. Inte nödvändigtvis en nedgång, snarare ingen tydlig riktning ännu. Strategin inför första kvartalet 2023 är således neutral till försiktigt-kort, med ökat fokus på riskkontroll för att minska volatiliteten. Målet är alltjämt att portföljens utveckling under året ska generera minst 12 procentpunkter värdetillväxt på årsbasis, och minst 5 procentpunkter bättre utveckling än OMXS30GI på årsbasis.

Redigerad 2023-05-22. OMXS30 och OMXSPI har ersatts av OMXS30GI och OMXSGI som jämförelseindex.

Ansvarsfriskrivning

Informationen på denna webbsida är endast i informativt syfte, och ska inte betraktas som en personlig rekommendation eller ett investeringsråd av något slag. LTZ Capital AB tillhandahåller information från företag som kan vidarebefordras på denna webbsida. Varje investeringsbeslut fattas självständigt av webbsidans besökare på dennes eget ansvar. LTZ Capital AB frånsäger sig allt ansvar för direkt eller indirekt förlust eller skada som grundar sig på användandet av informationen. Investeringar i finansiella instrument är förknippade med risk och en investering kan både öka och minska i värde eller komma att bli värdelös. Historisk avkastning är ingen garanti för framtida avkastning.

LTZ Capital AB handlar med och investerar endast egna medel. LTZ Capital AB tillhandahåller inte eller erbjuder handel i eget lager, ej heller hanterar vi teckningssedlar, kundklientmedelskonto av något slag, finansiell rådgivning, mäkleri, handel i finansiella instrument, publik spridning av information, upprättar prospekt eller hanterar handel med noterade aktier eller finansiella instrument. LTZ Capital AB tillhandahåller inte valutaväxling, bank eller finansieringsverksamhet. LTZ Capital AB bedriver inte finansiellt institut och tillhandahåller inte betaltjänster av något slag.