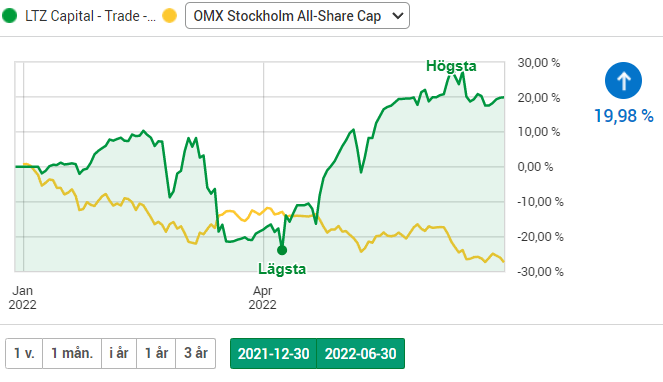

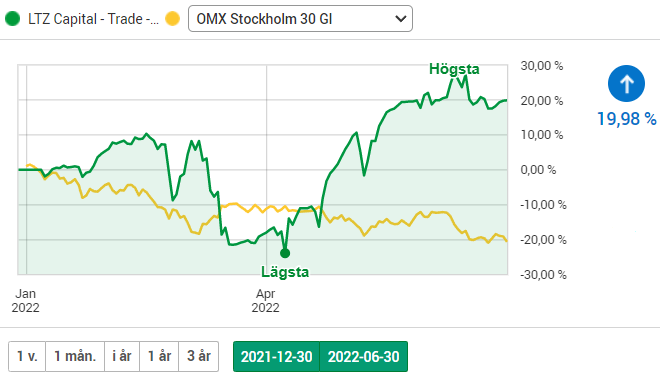

LTZ Capitals aktiva portfölj har vid slutet av första halvåret 2022 presterat en uppgång med 20,0%. Detta kan jämföras med Stockholmsbörsens index över 30 mest omsatta aktier inklusive utdelningar, OMXS30GI, som minskat 20,7%, samt med Stockholmsbörsens index över samtliga aktier inklusive utdelningar, OMXSGI, som minskat 27,5%. En överprestation på 40 respektive 47 procentpunkter.

Bakgrunden till LTZ Capitals framgångsrika utveckling hittills under 2022 är övertygelsen att västvärldens finansmarknader har varit övervärderade i allmänhet sedan ett par år innan virusutbrottet, och i synnerhet kraftigt övervärderade sedan slutet av första kvartalet 2020 då den centralbanksledda uppgången tog fart. Från bottennoteringen i mars 2020 till högsta notering kring slutet av 2021 har flertal marknader (index) nästan fördubblats, högst anmärkningsvärt. Enligt vår bedömning vilseleddes investerare och småsparare i en falsk trygghet i samband med att marknaderna steg medan världen stängde ner. Centralbankernas stimulanser sedan virusutbrottet, bland annat i form av stödköp på obligationsmarknaderna, saknar motstycke och är enligt vår uppfattning en av de främsta faktorerna som lyfte finansmarknader till nivåer ej försvarbara av fundamentala makroekonomiska data.

Ett antal makroindikatorer som LTZ Capital bevakar pekade under stora delar av 2020 och 2021 på osunda underliggande omständigheter samtidigt som finansmarknaderna utmanade all time high:

-S&P500 Shiller P/E, som mäter inflationsjusterad p/e tal över 10 år, uppmätte 40 vid utgången av 2021 (förvisso domineras indexet S&P500 av ett antal större bolag).

-P/S talen (price to sales ratio) uppnådde- och i många fall översteg- nivåerna kring dotcom-kraschen.

-USAs statsskuld genom BNP (debt to GDP ratio) har sedan länge passerat 125% och vid halvårsskiftet 2022 ligger den närmare 130%.

-Guldpriset mätt som USD per ounce har sedan 2019 rört sig från nivåer kring 1200 till att i nuläget pendla mellan 1800 och 1900.

-En del nya tillgångsklasser ledda av Bitcoin, Ethereum och NFT:s, samt stora delar av techsecktorn, uppförde sig i likhet med historiska bubblor.

-Långräntorna i USA (US Treasury 10-year yield) höll sig under 2%. Europeiska centralbankens 10-åriga räntor låg under 0%. Lågräntemiljön har förvisso sedan finanskrisen 2007-2008 stimulerat ekonomin. Men de låga räntorna har under många år vilselett allmänheten i tron att nollränta är det nya normala, och därmed eldat på finansiella tillgångar och fastigheter till oförklarliga värderingar. Vår uppfattning är att nollräntemiljön sedan länge borde ha normaliserats. Dels på grund av snabbt stigande värderingar, men framför allt för att förbereda centralbankerna med arbetsredskap inför en (oundviklig) lågkonjunktur. Nu diskuteras det om huruvida centralbankerna släpar efter (”behind the curve”), med hänsyn till att de i snabb takt höjer räntorna parallellt med skenande prisinflation.

Ryssland-Ukraina konflikten har förstås bidragit till ekonomisk motvind för stora delar av världen som är direkt eller indirekt beroende utav de naturresurser som exporteras från krigsområdet. Medan västvärldens sanktioner slår hårt mot Ryssland uppstår även svårigheter på ”hemmaplan”. Råvaror och energi har blivit dyrare allt eftersom västvärlden tvingas leta alternativ.

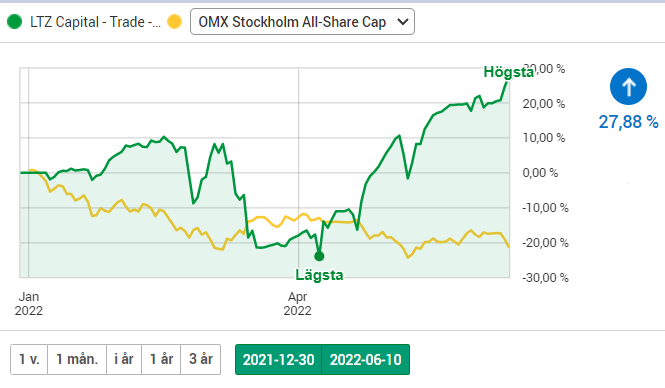

LTZ Capital förblev under den kraftiga uppgången efter covidkraschen övertygade om att en större korrigering hägrade. Följaktligen hade det inneburit en relativt neutral till kort positionering under 2020 och 2021 vilket hade underpresterat index. Under 2022 har strategin fungerat väl. Portföljens utveckling under första halvåret 2022 uppgick som högst till 27,9%, toppnoteringen runt mitten av juni. Fram till dess har LTZ Capitals kortpositionering varit effektiv och bidragit till en tydlig värdestegring, med undantag för en kortare period runt april då Stockholmsbörsen vände upp och således påverkade vår portfölj negativt.

Andra halvan av juni antog vi en tillfälligt omvänd positionering då vår bedömning var att marknaden hade sjunkit märkbart över en längre period och sannolikheten hade ökat för en tillfällig uppgång. Vår ansats var fel. Index fann inte styrka, portföljen minskade flera procentpunkter och avslutade första halvåret med en uppgång på 20,0%.

Inför andra halvan av 2022 förblir vår bedömning att världsekonomin står inför motvind och således en relativt modest utveckling, vilket kan avspeglas på finansmarknaden. Vi är inte redo att byta spår ännu utan behåller en neutral-till-kort strategi.

Redigerad 2023-05-22. OMXS30 och OMXSPI har ersatts av OMXS30GI och OMXSGI som jämförelseindex.

Ansvarsfriskrivning

Informationen på denna webbsida är endast i informativt syfte, och ska inte betraktas som en personlig rekommendation eller ett investeringsråd av något slag. LTZ Capital AB tillhandahåller information från företag som kan vidarebefordras på denna webbsida. Varje investeringsbeslut fattas självständigt av webbsidans besökare på dennes eget ansvar. LTZ Capital AB frånsäger sig allt ansvar för direkt eller indirekt förlust eller skada som grundar sig på användandet av informationen. Investeringar i finansiella instrument är förknippade med risk och en investering kan både öka och minska i värde eller komma att bli värdelös. Historisk avkastning är ingen garanti för framtida avkastning.

LTZ Capital AB handlar med och investerar endast egna medel. LTZ Capital AB tillhandahåller inte eller erbjuder handel i eget lager, ej heller hanterar vi teckningssedlar, kundklientmedelskonto av något slag, finansiell rådgivning, mäkleri, handel i finansiella instrument, publik spridning av information, upprättar prospekt eller hanterar handel med noterade aktier eller finansiella instrument. LTZ Capital AB tillhandahåller inte valutaväxling, bank eller finansieringsverksamhet. LTZ Capital AB bedriver inte finansiellt institut och tillhandahåller inte betaltjänster av något slag.